相続時精算課税

相続時精算課税制度とは、生前の贈与のうち2,500万円までの特別控除が認められる制度で、贈与税の特例に位置付けられます。

①財産の贈与時に贈与財産に対する贈与税を一旦納税し、その贈与者の②相続が開始した時に、贈与財産の贈与時の価額と実際の相続財産の合計額を基に計算した相続税額から、既に納税してある贈与税を控除して納税します。

この相続時精算課税において①の贈与時には通算2,500万円を超えた場合には、一律20%の贈与税で済みます。たとえば、5,000万円贈与した場合でも、500万円の贈与税で済むというわけです。

②計算された相続税が①で予め納税した贈与税を上回る場合は納付、また下回る場合は還付となります。

相続時精算課税の特徴とは

相続時精算課税の特徴としては下記のものが挙げられます。

- 贈与者ごとに選択可能である。

- 受贈者は、推定相続人(直系卑属)及び孫、贈与者は1月1日時点で60歳以上の条件

- 相続時精算課税選択後は暦年課税に戻ることはできない。

- 物納ができない

相続時精算課税の適用

受贈者において、相続時精算課税を手寄与する際は、下記の手続きが必要となります。

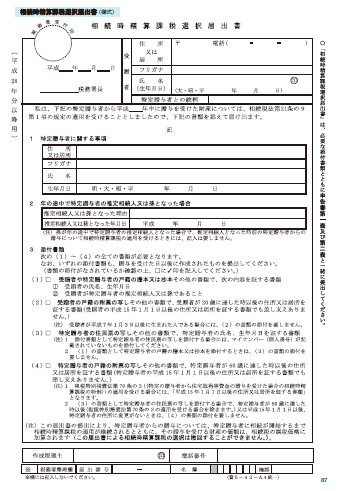

最初の贈与を受けた年の翌年2月1日から3月15日までの間に納税地の所轄税務署長に対して

相続時精算課税選択届出書を一定の書類とともに贈与税の申告書とともに提出する必要があります。

相続時精算課税の検討なら

福岡で相続時精算課税の適用をお考えでしたら、当税理士事務所にご相談ください。